×

×

×

×

当下,低碳化和数字化齐头并进的发展,带来了万物互联、能源效率、未来出行等多重变革。而在这个突飞猛进的过程中,第三代半导体则发挥着重要作用。

同属第三代半导体,碳化硅和氮化镓近年来不断发光发热,成为半导体领域的“流量明星”。那么,这两种材料,谁的市场前景更大呢?

碳化硅和氮化镓:在不同引擎驱动下前进

碳化硅和氮化镓都具有禁带宽度大、电子漂移饱和速度高、导电性能好等特点,这就决定了碳化硅与氮化镓有部分重叠的应用领域,双方均可应用于电动汽车、光伏储能领域。

但两者也有各自的优势,比如碳化硅在导热率上更具优势,而氮化镓则具备更高的电子迁移率,因此碳化硅与氮化镓的应用领域必定有所区别。针对这一问题,化合物半导体市场与业内多家企业进行深入沟通,了解不同企业的看法与布局。

国星光电直言,碳化硅与氮化镓虽有竞争,却各有侧重。据介绍,碳化硅更侧重于高压应用,尤其是在电动汽车电池800V电压平台技术,SiC的高压工作特性会更具有应用优势;GaN则更侧重高频应用,在OBC、DCDC、储能电源系统等应用中可以实现降低体积与重量,提升效率。

但未来,随着GaN耐压能力的进一步提升,其可承受1200V超高电压,并具备更高性价比时,在新能源市场的应用优势将越发明显。而SiC凭借其固有的优势,将往更高耐压的技术路径深入发展,在超高压电网等领域得以施展拳脚。

芯塔电子则指出,GaN功率器件既拥有类似SiC在宽禁带材料方面的性能优势,也拥有更强的成本控制潜力。与传统硅材料相比,基于GaN材料制备的功率器件拥有更高的功率输出密度和更高的能量转换效率,并可以使系统小型化、轻量化,可有效降低电力电子装置的体积和重量。随着新能源汽车市场的爆发式增长,未来在新能源汽车市场,GaN也将拥有自己的一席之地。

芯塔电子也指出了GaN在新能源汽车领域所面临的挑战。据悉,由于车规级认证过程较慢,对器件的可靠性和安全性要求较高,并且GaN要同时面临硅器件和SiC器件的竞争,因此只有GaN做得足够好,成本足够低,才可以有较强的竞争力,否则难以进行大规模应用和普及。此外,由于硅基GaN功率器件的工作电压较低,而耐高压的SiC基GaN功率器件又比较贵,GaN功率器件预计要到2025年后才有可能在电动车上进行部署。

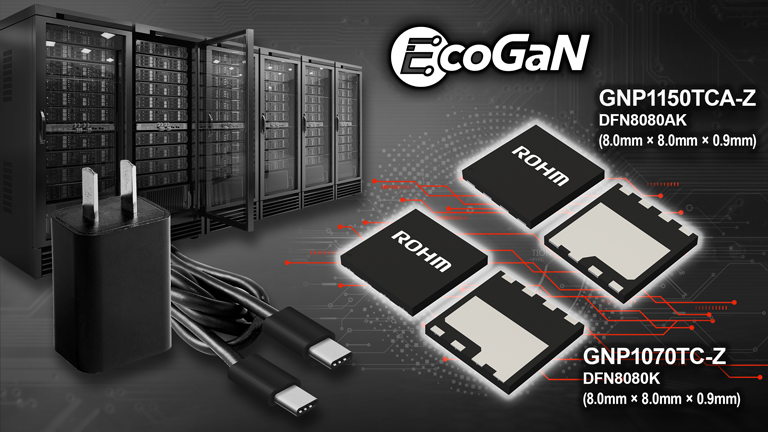

罗姆指出,GaN和SiC均在功率器件的应用中存在巨大潜力。其中,GaN器件作为高频工作中出色的器件,在中等耐压范围的应用中备受期待。近日,罗姆开始量产具有业界超高性能的650V耐压GaN HEMT,非常适用于服务器和AC适配器等各种电源系统的效率提升和小型化。

据介绍,与SiC相比,GaN具有出色的高速开关特性,因而在基站和数据中心等领域中,GaN器件由于可以降低各种开关电源的功耗并实现小型化而被寄予厚望;而在汽车行业,GaN器件则可应用于车载OBC,48V DC/DC转换器。

Source:罗姆

总体而言,碳化硅和氮化镓在应用上的竞争领域以耐受电压600V-900V为界,高于此区间以碳化硅为主,比如高铁、输变电、新能源汽车以及工业控制等;而低于此区间则以氮化镓的应用潜力更大,比如微波射频、开关以及充电器等。

从市场空间上而言,由于成本及技术原因,目前硅基半导体材料仍然是市场的主流,而碳化硅与氮化镓器件的渗透率仍有较大提升空间。

2023年整体SiC功率元件市场规模达22.8亿美元,年成长41.4%,至2026年SiC功率元件市场规模可望达53.3亿美元。

碳化硅的成长沃土:新能源汽车

根据乘联会统计的数据,2022年全年,国内新能源汽车零售567.4万辆,同比增长90%;而零售量的高速增长也带动了新能源汽车渗透率的持续提升,达27.6%,较2021年提升超12个百分点。

但目前新能源汽车的发展仍受续驶里程、充电时间和电池容量的制约,是产业界亟待解决的重要问题。碳化硅可满足高温、高压、高频、大功率等条件下的应用需求,进而解决新能源汽车的里程焦虑和充电焦虑,而汽车功率半导体也成为当下碳化硅发挥作用最大的领域,也是该材料最大的下游应用市场。但车规级对产品要求较高,且目前国际企业和国内企业正处于发展的不同阶段。

国星光电认为,国际龙头厂商在半导体行业具有技术积累优势,国产SiC要实现突围,需要实现规模化生产及应用,预测3-5年内国内厂商有望追赶上国际厂商的技术水平,以支撑规模化。

据悉,目前国星光电已面向光伏、储能、消费类电源、工业电源、电网、新能源汽车及充电桩等领域推出多款SiC产品,包括有TO-247-2封装的SiC SBD、TO-247-3/4封装的SiC MOSFET分立器件;NS62m、NSEAS系列封装的SiC MOSFET功率模块。

芯塔电子指出,国内碳化硅产业链都在积极扩产,但产能还未真正大规模释放,产能等方面与海外巨头还有差距,国内碳化硅产业要依靠整个国内产业链的合作与深度协同,才能更好的与海外巨头竞争。

具体到汽车市场,芯塔电子表示,国内多家碳化硅厂家都计划在近两年向市场提供碳化硅MOSFET,行业整体工艺能力有所提升,国内碳化硅行业的整体竞争力将不断提升,与国际大厂的差距在缩小,这是利好。

但芯塔电子也指出,当下碳化硅的发展也存在较大挑战。一方面,随着电动汽车市场的持续增长,800V高压平台车型及高压快充网络正在加速布局,这对碳化硅企业提出了更高的挑战;另一方面,2023年国际宏观经济和政治形势波动带来的全球经济不确定性风险加剧,而供应链安全关系到产业的可持续发展,这是整个产业面临的压力和挑战。

芯塔电子目前已在光伏、工业电源等领域积累数百家优质客户资源,SiC MOSFET已成功导入新能源汽车、光伏、储能、充电桩、高端电源等领域多家头部客户。此外,其车规级碳化硅模块产业已经完成落地,计划将于2023年底完成通线。

泰科天润指出,目前国外友商车规级SiC产品交期严峻,且SIC MOSFET良率不高。国际友商优先交付大客户订单而导致国内下游供应不足,叠加复杂的国际形势,导致国产化替代的加速,早期对国内厂商持观望态度的国外友商以及本土客户也开始持开放态度,与国内原厂交流。在此背景下,国内企业要注重提高性价比、提升核心竞争力、批量生产良率稳定的产品。

目前泰科天润已有多款型号产品在汽车电子行业应用于OBC、DCDC等车载类电源中,后续6英寸以及正在动工的8英寸线也会朝汽车市场布局,丰富碳化硅MOSFET系列。据悉,公司预计在2023年针对650V/1200V/1700V SiC MOS 陆续推出各个型号的产品。

此外,基本半导体车规级碳化硅芯片产线于4月24日正式通线;芯粤能碳化硅芯片制造项目预计在今年下半年进入量产环节;智新半导体二期产线在5月18日正式开工;比亚迪半导、斯达半导、时代电气以及士兰微等企业的IGBT模块和芯片已开始上车,国产碳化硅厂商进入汽车应用有了先行样本。

国际方面,罗姆于2010年量产SiC MOSFET。在车载领域,罗姆于2012年推出支持AEC-Q101认证的车载品,并在车载充电器(OBC)领域拥有很高的市场份额。此外,罗姆碳化硅产品还应用于车载DC/DC转换器等领域。

2018年,罗姆在德国杜塞尔夫开设了“Power Lab”,帮助众多汽车和工业设备领域厂商提高其设计效率;2020年6月,罗姆发布了业界先进的第4代低导通阻抗碳化硅MOSFET,在不牺牲短路耐受时间的前提下,成功实现业界超高水平的低导通电阻。

罗姆还与多个公司联合发展车规级SiC技术,比如与北汽新能源、联合汽车电子、臻驱科技分别建立碳化硅联合实验室;与纬湃科技就电动汽车电力电子技术签署开发合作协议,并成为其碳化硅技术的首选供应商;与吉利签署了战略合作协议,缔结以碳化硅为核心的战略合作伙伴关系;与正海集团成立碳化硅功率模块合资公司海姆希科;被UAES(联合电子)公司认证为碳化硅功率器件解决方案的首选供应商,产品用于逆变器。

此外,Wolfspeed已与奔驰、捷豹路虎、通用汽车等达成了战略合作协议;安森美正考虑投资20亿美元提高碳化硅芯片的产量,目标是到2027年占据碳化硅汽车芯片市场40%的份额;英飞凌与Stellantis签署了一份非约束性谅解备忘录,为其提供为期多年的碳化硅半导体供应服务;意法半导体已与二十家车企达成合作,其中中国市场的下游客户包括比亚迪、吉利、长城、现代、小鹏等整车厂,以及华为、汇川技术、欣锐科技等供应商……

碳化硅材料具有独特的电、光、声等特性,其制备的器件具有优异的性能,在未来自有其星辰大海,也有机会诞生更多百亿甚至千亿市值的公司;但氮化镓也不遑多让,在汽车、数据中心、工业等应用领域的发展前景十分广阔。

总体而言,材料特性决定应用领域,碳化硅及氮化镓将在不同场景发光发热;而尽管市场空间有大小,但碳化硅及氮化镓均是当下炙手可热的新材料,为多项新技术赋能。

孙子兵法中写道,宁可备而不战,不可无备而战——因此,不管专注于碳化硅亦或是氮化镓,在市场爆发的当下,处于产业链各环节的企业都需要有足够的信心和耐心,积极扩充产能、提升技术,以获得更高的性能、更多的单位产出以及更低的成本。