华润微是中国功率半导体本土IDM龙头企业,拥有芯片设计、晶圆制造、封装测试等全产业链一体化能力,产品应用领域包括消费电子,工业控制和汽车电子等。

我们先来了解一下产业。

一、行业分析:功率半导体空间广阔

功率半导体是电子装置中电能转换与电路控制的核心,主要用于改变电子装置中电压和频率、直流交流转换等。功率半导体可以分为功率IC和功率分立器件两大类,其中功率分立器件主要包括二极管、晶闸管、晶体管等产品,根据IHSMarkit测算,2019年全球功率器件市场规模约为404亿美元,预计至2021年市场规模将增长至441亿美元,年化增速为4.1%。

同时,中国也是全球最大的功率半导体消费国,2019年市场需求规模达到约144亿美元,增速约为4%,占全球需求比例高达35%。根据IHSMarkit预测,未来中国功率半导体将继续保持较高速度增长,2021年中国功率半导体市场规模有望达到159亿美元,年化增速达4.8%。

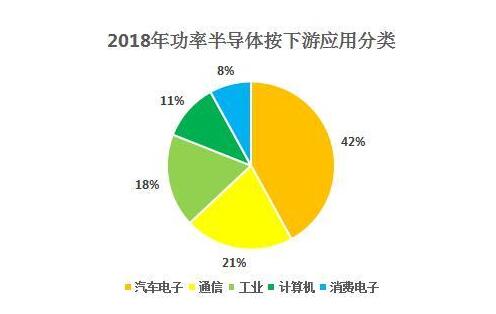

汽车电子是功率半导体最大下游应用。根据EEPW统计,2018年功率半导体下游应用中,汽车电子份额最大,占比为42%,其次是通信领域,占比为21%,工业领域占比为18%,计算机和消费电子领域分别占据11%和8%的市场份额。

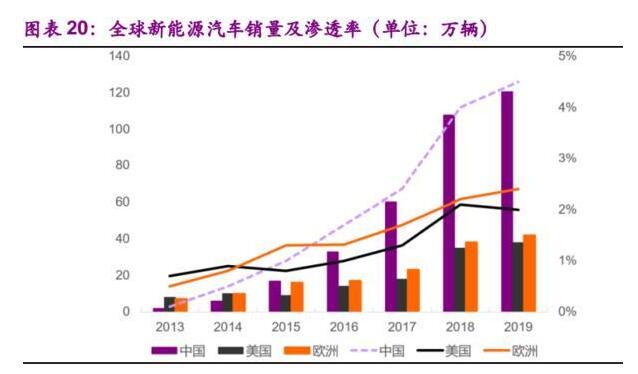

根据英飞凌统计,汽车半导体市场规模从2010年的210亿美金增长到2018年的377亿美金,年均复合增长率达7.6%,汽车半导体市场处于快速稳步增长阶段,未来随着新能源汽车的进一步放量,汽车半导体市场规模增速有望进一步提升。

此外,2019年汽车产量和销量分别为2572.1万辆和2576.9万辆,新能源汽车占比分别为4.8%和4.7%,新能源汽车仍有巨大市场空间。

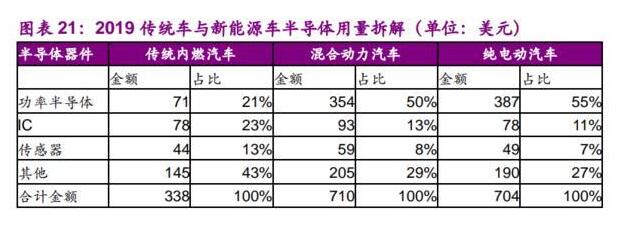

根据StrategyAnalytics统计,传统内燃汽车功率半导体用量为71美金,占比为21%,而在纯电动汽车中,功率半导体用量为387美金,占比达到55%,相较于传统内燃汽车,单车价值量提升了5.5倍。其他半导体器件,如IC和传感器,单车价值量提升分别为1倍和1.1倍,增量不明显。

二、公司分析:中国本土功率半导体IDM龙头企业

现在我们已经对行业有大体上的认知了,再去深入了解公司就会得心应手许多。

目前华润微的主营业务可分为产品与方案、制造与服务两大业务板块,2019年分别营收为25.16亿元、31.84亿元,占总营收比例分别为44.1%、55.9%。毛利率分别为29.48%、17.76%。产品与方案业务板块聚焦于功率半导体、智能传感器与智能控制领域;制造与服务业务主要提供半导体开放式晶圆制造、封装测试等服务。

2019年公司实现营业收入57.43亿元,同比下降8.42%,归母净利润4.01亿元,同比下降6.68%。2017年和2018年实现较快增长,主要系半导体行业景气度上行,下游客户需求旺盛,同时公司产品竞争力持续增加,整体产品销售单价有所提升所致。2019年收入有所下滑,主要系半导体行业进入下行周期,公司代工订单减少,制造与服务板块中晶圆业务收入减少所致。

2019年公司综合毛利率为22.84%,不断上升,主要系自2017年下半年起,半导体行业景气度提升,下游客户需求旺盛,使得公司的销售的产品单价以及制造服务价格大幅上升。此外,公司的净利率同毛利率步调一致,2019年净利率为8.92%。

华润微国内领先的IDM模式的半导体企业,其核心竞争力在哪里呢?

首先,对于功率半导体等产品,其研发是一项综合性的技术活动,涉及到产品设计端与制造端研发多个产业链环节的综合研发,IDM模式经营的企业在研发与生产各环节的积累会更为深厚,更利于技术的积淀和产品群的形成与升级。

作为拥有IDM经营能力的公司,公司的产品设计与制造工艺的研发能够通过内部调配进行更加紧密高效的联系。受益于公司全产业链的经营能力,相比Fabless模式经营的竞争对手,公司能够有更快的产品迭代速度和更强的产线配合能力。基于IDM经营模式,公司能更好发挥资源的内部整合优势,提高运营管理效率,能够缩短产品设计到量产所需时间,根据客户需求进行更高效、灵活的特色工艺定制。

其次,公司在功率半导体等产品领域积累了系列化的产品线,能够为客户提供丰富的产品与系统解决方案。公司合计拥有1100余项分立器件产品与500余项IC产品。公司是国内产品线最为全面的功率分立器件厂商之一,丰富的产品线能够满足不同下游市场的应用场景以及同一细分市场中不同客户的差异化需求。

公司具有全国领先的半导体制造工艺水平,BCD工艺技术水平国际领先、MEMS工艺等晶圆制造技术以及IPM模块封装等封装技术国内领先。先进全面的工艺水平使得公司提供的服务能够满足丰富产品线的多项工艺需求。同时,公司的制造资源也在国内处于领先地位,目前拥有6英寸晶圆制造产能约为247万片/年,8英寸晶圆制造产能约为133万片/年,具备为客户提供全方位的规模化制造服务能力。

最后,还要落实到强大的研发能力上来。2017年至2019年,公司研发投入分别为4.47亿元、4.50亿元和4.83亿元,占营业收入的比例分别为7.61%、7.17%和8.40%。截至2019年12月31日,公司拥有7878名员工,其中包括3032名研发技术人员,合计占员工总数比例为38.5%。公司积极承担国家科技重大项目,共牵头承担了5项国家科技重大专项项目,并参与了2项国家科技重大专项项目。

同时,公司与国内多家知名高等院校如东南大学、浙江大学等合作成立了产学研联合实验室,并拥有2个博士后工作站。公司持续完善专利布局以充分保护核心技术,截至2019年12月31日,公司境内专利申请共计2578项,境外专利申请共计291项;公司已获得授权的专利共计1401项,包括境内专利共计1228项,境外专利共计173项。

三、发展因素:国产替代驱动、资本助力打开成长空间

1、国产替代驱动

华润微是国内营业收入最大、技术能力领先的MOSFET厂商,同时在IGBT、SBD、FRD等功率器件上亦具有较强的产品竞争力。公司在重庆拥有1条8英寸半导体晶圆制造生产线,年产能约为60万片;在无锡拥有1条8英寸和3条6英寸半导体晶圆制造生产线,8英寸晶圆生产线年产能约为73万片,6英寸晶圆生产线年产能约为247万片。此外,公司在无锡和深圳拥有半导体封装测试生产线,年封装能力约为62亿颗,还提供掩模制造服务。

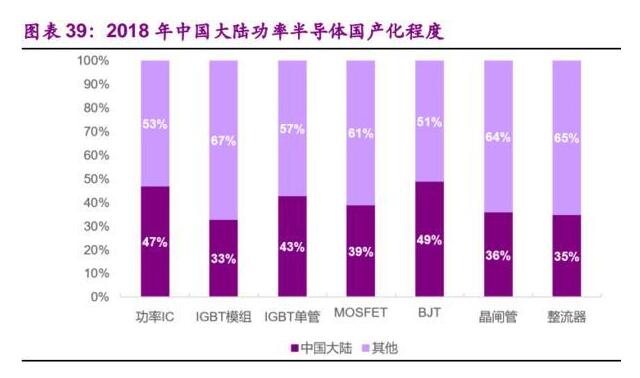

在功率半导体的各个器件中,BJT器件国产化程度最高,但依然不足50%,功率IC器件次之,占比为47%,IGBT单管国产化程度占比为43%,其余器件国产化程度都低于40%,国产化程度有待提高。

在国产替代机遇的大背景下,公司有望建立起与国内终端厂商的深度合作,业绩实现快速增长。

2、资本助力打开成长空间

华润微自成立以来不断进行并购整合,2001年并购华润矽科微电子,建立功率器件设计业务;2002年收购华晶电子,将6英寸MOS晶圆代工业务纳入公司运营实体;2008年华润集团将华润华晶、华润安盛和华润赛美科等公司置入公司运营实体;2017年收购中航微电子52.41%股份,进一步增强了公司IDM全产业链一体化的运营实力;2019年收购杰群电子35%股权,开始进入汽车电子领域。

公司公开发行股票所募集的资金扣除发行费用后拟将30亿元投资于8英寸高端传感器和功率半导体建设项目、前瞻性技术和产品升级研发项目、产业并购及整合项目和补充营运资金。

这里重点说一下,8英寸产线建设项目投资额为23.11亿元,主要围绕公司聚焦功率半导体以及智能传感器的战略布局,完成基础厂房和动力设施建设以推进工艺技术研发,提升8英寸BCD工艺平台的技术水平并扩充生产能力;同时建立8英寸MEMS工艺平台,完善外延配套能力,保持技术的领先性。首期项目投产后,计划每月增加BCD和MEMS工艺产能约16000片。此项目从前期准备阶段至项目验收计划周期为2.75年,已经自2018年9月启动。

×

×