2021年中国插电式混合动力的情况

发布日期:2021-05-26 11:27

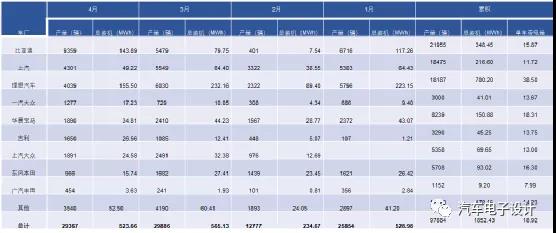

昨天理想One发布了新款,我想借着这个机会谈一下插电式混合动力(含增程)的情况。2021年前四个月,插电式混动在1.2万到3万台左右进行波动,总的产量未9.78万台,对应的电池装机量未1.85GWh。在这里还是存在一些发展的瓶颈的1)从整体的状态来看,之前担心积分比较多的企业如两家大众、宝马都在2021年削减了PHEV的产量,整体的销售资源都开始往纯电动转移了,所以我们看到国外企业在这个领域系统性的调整2)国内企业方面,往下变化最大的是吉利,吉利是从PHEV开始往纯电动大力推动,能看到2021年的量系统性减产。目前国内PHEV三家马车为比亚迪、上汽和理想,2021年产量分别为2.19万、1.84万和1.81万。我觉得还是最大的问题在整个系统的成本和规模效应,这几年纯电动汽车规模的加大快速的降低了电池的成本,而PHEV电池在8kwh-38kwh之间,PHEV电芯的成本虽然也下降,但是没有BEV电芯成本下降曲线那么陡峭,整体成本虽然下降,但是从2020年开始给BMW等车企往高价方向引,使得插电非常集中于限购发牌的城市,极大扭曲了插电的发展方向。

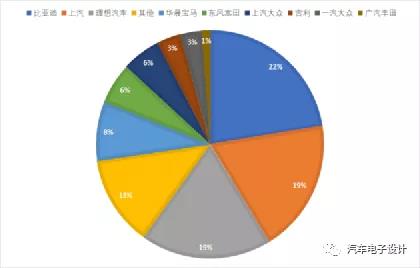

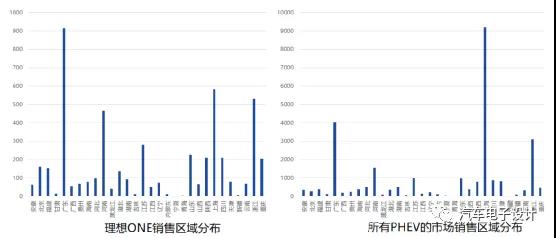

如前面所说,插电式混合动力前三名比亚迪、上汽和理想的量在2万台左右,市场份额为20%左右,随着吉利在PHEV的系统性缩减,国内车企短期内在插电领域能站住脚的就这三家。如前面所说,随着合资车企的工作中心转向了纯电,2021年合资PHEV增长的只有开始推PHEV的东风本田。从总量来看,4个月不到10万台,线性外推的话2021年全面为30万台的规模。要考虑到这不到10万台,有3.05万台是往上海卖的,占了30%。对于2021年的插电混动市场,积极的因素是后续比亚迪的DMI逐渐加大供给会增加一些量,理想One改新款可能维持这个量,但是没看到其他的车企有很大的新增供给在这个方向国内车企的市场份额又回到了60%+,这也是大众和宝马战略性放弃插电的供给,把资源留给BEV的战略选择。我觉得最大的问题,还是在这个细分市场上看不到明显的卖点。在下图里面,有一个很有意思的现象,就是插电式混动的平均带电量,大部分车企目前的电量是贴近50-60公里的限制线,理想One的做法其实是卖BEV一样把续航拉大,配合整个车辆的定义比较完善的避开了限购城市约束。关于这个点我想拿到所有的分布数据再来仔细看一下,由于车型定义和传播的差异,理想One和其他PHEV的销售区域比重分布又很大的差异,这台车把部分大型SUV燃油车的市场抢了过来,所以整体在城市的分布是具有长尾效应的,这拓宽了应用的市场范围。这种增程式卖点是很独特的,电池大一些,比其他PHEV充电次数少点,更值得充一次电;而带上一个发动机能带来远离纯电焦虑的特性,在电池容量没做到100kWh以前还是一个好的方案。

图5 2021年1月份零售分布,理想One和整体PHEV差异很大小结:最大的挑战就是电池的价格是否能快速下降,前几日和Paul在交流电池的成本下降的时候,对于2018-2021年中国电池的成本下降曲线的原因还是做了一些探讨,我想根据过往的数据来单独分析下。插电式混动的最大问题,还是成本的硬约束,很难和纯电动成本下降曲线去比拟,随着整体资源都往纯电平台倾斜和集中,短期内PHEV的项目和关注度是很低的,在上海车展几乎没有人关心插电式混动的车辆,这是一块被遗忘的角落。

×

×