“蔚小理”销量大跌,新能源车销量瓶颈与车规级IC大厂营收大涨的反差

发布日期:2022-11-04 14:31

近日新能源汽车市场给出了一个有意思的现象,大多新能源终端车企在造车过程中传出的消息是又消极又积极,消极事件比如有,近日小米造车项目被爆紧急叫停,或者蔚来在合肥的两座工厂相继停产,特斯拉关停位于北京市高档购物中心侨福芳草地的展厅。不过小米方面人士表示,不针对传言回应,小米汽车项目正在顺利推进。在11月,有多家国内新能源车企公布了10月的销量,从已公布的数据来看,极氪和问界的销量大幅增长。蔚来、理想、零跑、小鹏的销量相比9月出现大幅下滑。但新能源汽车销量的整体趋势还是增长。

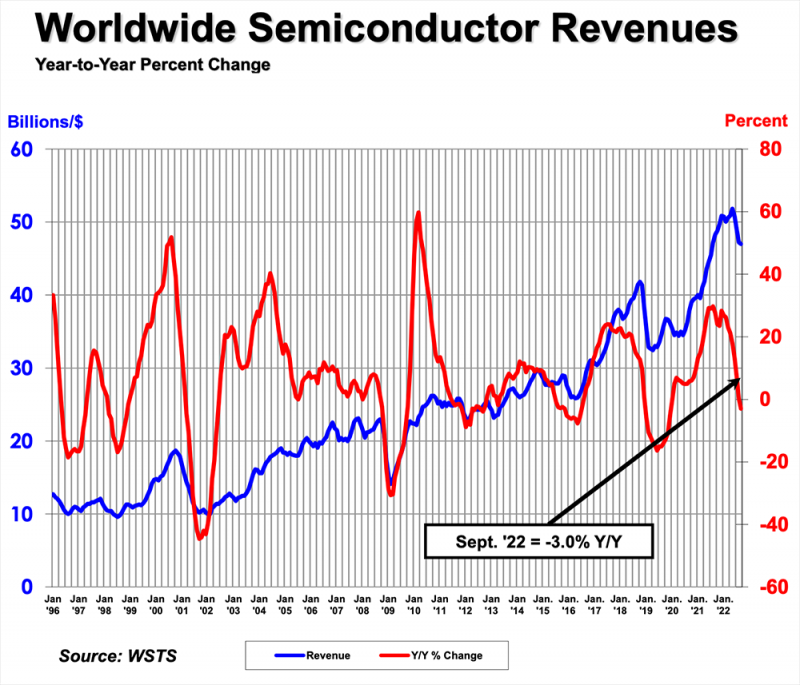

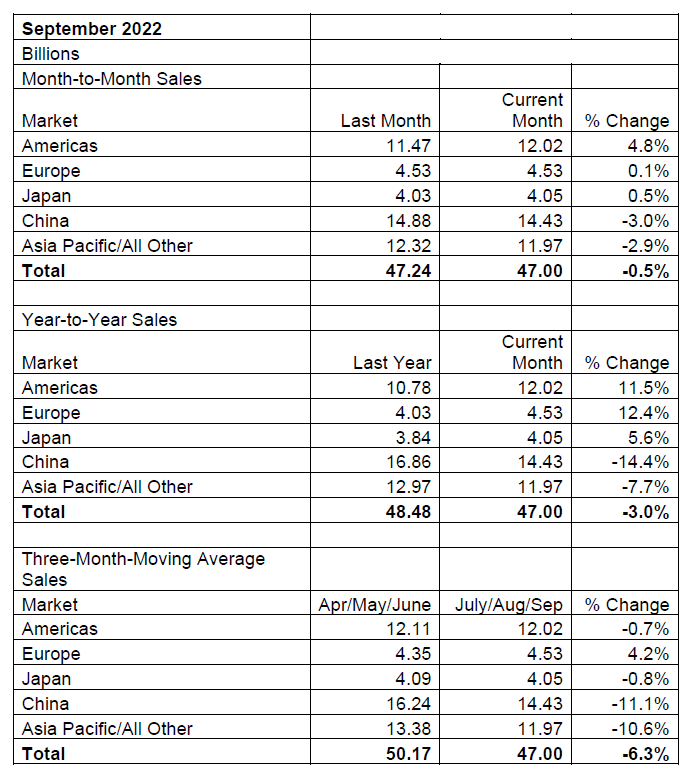

“蔚小理”交付量不稳的最大痛点是供应链和产能问题。蔚来创始人李斌在今年4月就公开表示,一辆车差一个零件都没办法生产,在3月中旬我们的部分零部件就断供了,靠着一些零部件库存勉强支撑,再加上疫情影响,只能暂停生产。蔚来产品定位的是高端汽车,实际能找到合适的替代供应商是很难的。毕竟在车规级IC的绝大部分市场由国际大厂掌控。反观半导体行业协会SIA发布的9月全球半导体销售情况,2022年9月的全球半导体销售额,环比下降0.5%。不过从地区增长情况来看,美国 (4.8%)、日本 (0.5%) 和欧洲 (0.1%)出现环比增长。

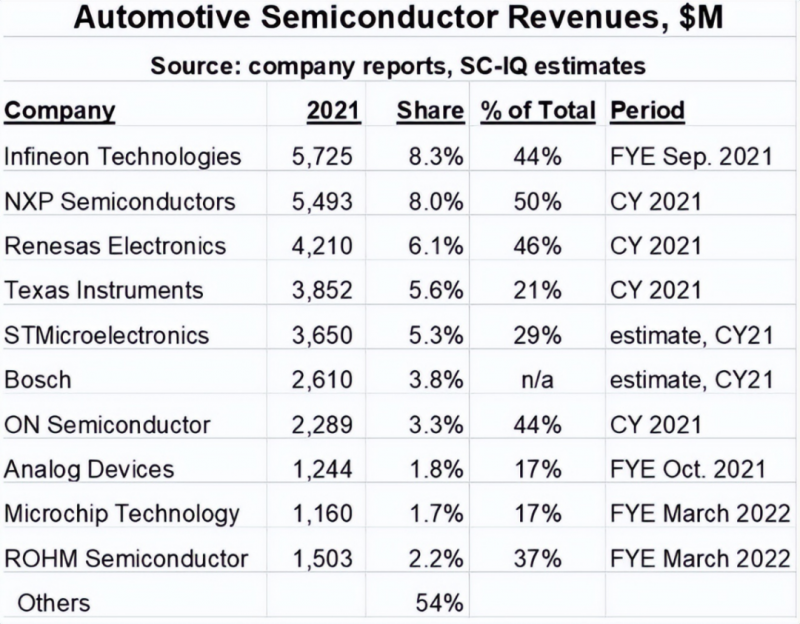

图注:每月销售额由世界半导体贸易统计(WSTS)组织汇编,代表三个月的移动平均值(图源:SIA)意法半导体(ST)公布的第三季度净收入为 43.2 亿美元,环比增长 12.6%,同比增长 35.2%。德州仪器(TI)第三季度的营收达到了52.4亿美元,增长13%。净收益23亿美元,每股收益2.47美元。安森美(onsemi)2022年第3季度业绩显示,安森美破纪录收入21.926亿美元,同比增长26%;净利润为3.119亿美元,上年同期为3.097亿美元。英飞凌第三季度实现营收36.18亿欧元,同比增长33%,利润8.42亿欧元,利润率为23.3%,4.4亿欧元的自由现金流。瑞萨电子2022年1-9月合并财报(国际会计准则)显示:当期营收11100.4亿日元,比上年同期的6798.61亿日元增加了63.3%。当期营业利润3279.42亿日元,比上年同期的1171.24亿日元增加180%。这几家企业在全球十大车用半导体厂商排名上都是榜上有名。根据调研机构半导体情报(SI)发布的2021年汽车半导体市场统计结果,英飞凌以57.25亿美元的汽车半导体销售额排名第一,恩智浦紧随其后排第二,第三至第十位分别为瑞萨、德州仪器、意法半导体、博世、安森美、亚德诺、微芯、罗姆。

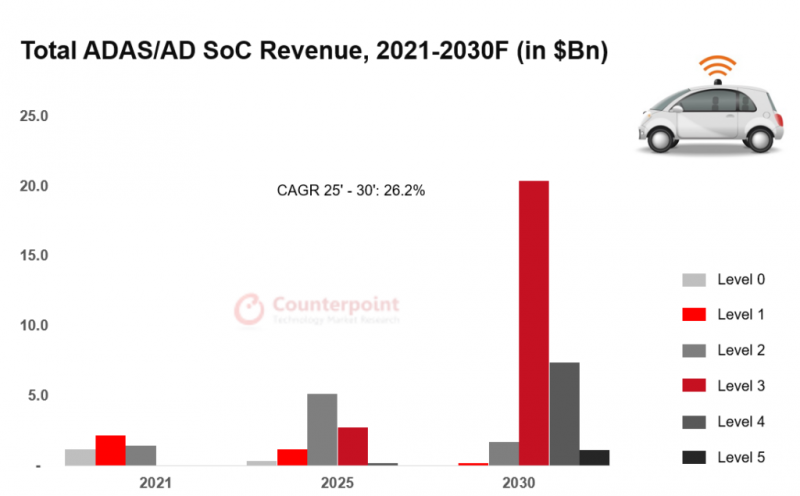

撇开地缘政治因素的影响,简而言之, 新能源汽车市场强势增长,但车规级IC依旧供不应求。这种现象或许成为常态。以前的汽车以硬件为主导,整车智能化程度很低,半导体(芯片、传感器)占比不到整车的1%。近年来随着汽车智能化加速发展,汽车已经由硬件主导变成硬件打基础,软件赋能。如今半导体器件越来越多的出现在汽车工业应用中,智能汽车上甚至已经占到整车成本的35%,并且预计到2030年将增长至50%。未来,芯片将替代发动机成为汽车产业的“生死命门”。众所周知,车规级IC要求极高,比如对温度要求、汽车电子元件运行稳定性、器件的抗干扰能力、IC的使用寿命、厂家的稳定供货周期、产品的一致性等都提出了要求。汽车半导体器件主要包含MCU、功率半导体(IGBT、MOSFET等)、传感器和各类模拟器件,自动驾驶汽车还会用到如高级辅助驾驶系统(ADAS)类芯片、CIS、AI处理器、激光雷达、毫米波雷达和MEMS等一系列产品。就拿目前市场主流的ADAS来说,如今的汽车智能化水平已经成为消费者购买车辆时考虑的重要因素,汽车智能化的核心是实现自动驾驶,自动驾驶又是建立在高级辅助驾驶系统(ADAS)升级迭代基础上。全自动驾驶的最高级是Level 5,但想要实现还需要很长时间的技术积累。现阶段自动驾驶是以Level 2级别的ADAS为主,跨过Level 2级别,自动驾驶进入Level 3就可以初步称为自动驾驶(Autonomous Driving,简称‘AD’)汽车。自动驾驶等级越高,汽车就必须做出足够快速的决策,Level 3 比 Level 2 使用更多的传感器和更高效的计算单元,Level 4 与 Level 3的显著区别在于人工智能的改进。在自动驾驶领域,不管是新老玩家,还是传统企业与新兴势力都在入局推动。比如瑞萨、恩智浦等传统芯片厂商也在提供相应的解决方案,具备人工智能芯片设计和量产能力的初创公司提供具有市场竞争力且快速满足本地化需求的解决方案。英伟达作为自动驾驶芯片的主要供应商,与全球大多数制造商和一级供应商合作,该公司最新的自动驾驶芯片Atlan已于2022年发布,计算能力达到1000 TOPS,预计2025年进入量产,目标是L4/L5级自动驾驶解决方案。Mobileye为了跟上其他公司的步伐,在 CES 2022 上分别推出了适用于 L4、L2 和 L1/L 自动驾驶的 EyeQUltra、EyeQ6 Light 和 EyeQ6 High SoC。还有高通作为智能座舱的先驱,高通骁龙Ride的自动驾驶解决方案支持L1-L5级自动驾驶,瞄准中高端自动驾驶市场。这些老牌大企的推动有效促进自动驾驶的发展,但自动驾驶芯片的研发支出和进入壁垒明显高于ADAS。除了核心 AI 芯片,AD 解决方案还应包括连接、传感系统、图像训练模型、ADAS 地图开发、路线规划、车辆控制、驾驶员监控系统(DMS)、自然语言处理(NLP)和智能座舱解决方案。此外,AD 芯片必须能够提供定制的和区域特定的算法。这必须通过汽车 OEM 和自动驾驶芯片公司的合作来实现。

这些因素给自动驾驶芯片的进阶带来更多的挑战性,而且投资回收期也很长。就Level 3级别的渗透还需要较长的时间来获得公众的信任。随着摄像头和雷达等ADAS传感器成本的下降,Counterpoint预计,到2024年全球ADAS在汽车出货量中的渗透率将达到78.7%。到2030年全球ADAS SoC市场将达到300亿美元,2022年-2027年CAGR为26.3%。2022年Level 2 类别的 SoC 收入市场份额将达到 44.4%,到2024年有望达到60%。根据一份最新的行业预测显示,全球顶级汽车制造商们计划在2030年前在电动汽车和电池行业投入近1.2万亿美元,预计2030年将生产5400万辆纯电动汽车,占汽车总产量的50%以上。到2035年,欧盟将全面禁止新型燃油汽车的销售。

在电动汽车全面“起飞”之时,ADAS进阶也必然加速且全面渗透该市场。

×

×