×

×

×

×

1.1.充电桩产品多样化

充电桩是新能源汽车快速发展不可或缺的一环。充电桩是为新能源汽车 充电的充电设施,类似于加油站里的加油机,安装于公共建筑和居民小 区停车场或充电站内,可以根据不同的电压等级为各种型号的电动汽车 充电。按照不同的标准,充电桩可根据充电技术、安装地点、安装方式、 充电接口数进行分类,目前主要按照安装地点和充电方式进行分类。

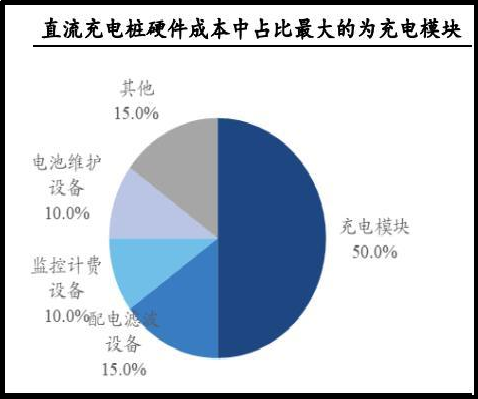

充电桩产业链的上游为充电桩硬件设备和各类元器件。充电桩硬件设备 包括充电模块、配电滤波设备、监控计费设备以及电池维护设备等,各 类元器件包括接触器、连接器、电度表、显示屏、壳体、插头插座、线 缆、充电枪等。充电桩硬件设备的成本是充电桩最主要的成本,占比高 达 93%;充电模块的成本则是充电桩硬件设备最主要的成本,占比约为 50%。

1.2.新能源汽车蓬勃发展,充电基础设施潜在空间巨大

新能源汽车高景气发展推动充电基础设施需求快速增长。随着新能源汽 车保有量的高速增长,对充电基础设施的数量与充电速度都有了更高的 要求。目前电动汽车的充电场所大多为住宅和工作场地,而途中可快速 补给电力的充电设施尚不完善。要解决里程焦虑问题,使得电动汽车像 传统的燃油车一样补能快速便捷,就要加快公共充电设施的建设。2021 年全球公共车桩比约为 10:1,且已有公共充电桩中 68%为慢充,慢充桩 电力供给速度远不及快充,不能很好的满足电动汽车的充电需求,充电 基础设施有待加速建设。另外,新能源汽车持续渗透将带来更多的私人 充电桩增量需求,充电桩的市场空间广阔。

中国新能源汽车销量仍实现较快增长。

2022 年中国新能源汽车销量为 688.7 万辆,同比增长 93.4%,渗透率达到 25.6%,高于上年 12.1pcts, 持续爆发式增长。2023 年 1 月,受退补和春节提前影响,销量同环 比均下滑,2 月呈复苏态势,销量达 52.5 万辆,同比增长 55.9%。从保有量的角度看,2022 年中国汽车保有量达 3.19 亿量,新能源 汽车保有量为 1310 万辆,渗透率仅 4.1%。我们认为未来销量有望 继续保持较快增长。

中国新能源汽车销量仍实现较快增长。2022 年中国新能源汽车销量为 688.7 万辆,同比增长 93.4%,渗透率达到 25.6%,高于上年 12.1pcts, 持续爆发式增长。2023 年 1 月,受退补和春节提前影响,销量同环 比均下滑,2 月呈复苏态势,销量达 52.5 万辆,同比增长 55.9%。从保有量的角度看,2022 年中国汽车保有量达 3.19 亿量,新能源 汽车保有量为 1310 万辆,渗透率仅 4.1%。我们认为未来销量有望 继续保持较快增长。

美国新能源汽车市场发展提速。2018-2020 年,美国新能源汽车行业发 展近乎停滞,在拜登上台后提出的绿色能源政策刺激下重新焕发活力。2022 年美国新能源乘用车销量 98.6 万辆,同比增长 49.2%,渗透率达 6.9%。2023 年 1 月和 2 月,美国新能源乘用车销量分别达到 10.3 万辆 和 11 万辆,同比分别增长 66.1%和 62.4%,单月渗透率持续创历史新高, 2 月单月渗透率已达 9.5%。考虑到美国目前新能源汽车渗透率仍较低, 随着车企的持续投入和政策端的持续刺激,美国新能源车型将持续丰富, 基础设施将继续完善,预计销量有望在 2023 年迎来大幅增长,成为全球增速最快的市场。

2023 年全球新能源汽车销量有望达到 1400 万辆。

中国市场来看随着 特斯来降价释放需求、比亚迪的强势表现,23 年中国新能源汽车销量有 望超过 880 万辆,同比增长 30%.

美国市场方面随着 IRA 方案执行 取消对车型销量的限制,有望进一步刺激销量需求,而且美国当前新能 源汽车渗透率不到 10%,提升空间较大,我们预计 23 年美国整体销量 有望达到 180 万辆,同比增长超过 50%。

欧洲市场保持相对稳定的 增长,预计 2023 年销量达到 300 万辆。新能源汽车持续高景气将刺激充电桩需求。

充电桩全球市场广阔

2.1.大部分国家和地区充电桩建设尚不完善

全球公共充电桩数量快速增长。2021 年全球公共充电桩接近 180 万个, 同比增长约 40%,其中约有三分之一是快充桩。中国是全球新能源汽车 最大的市场且人口密集,在政策的支持下积极发展充电基础设施,因此 全球绝大部分充电桩也位于中国,且 40%以上的充电桩是快充桩,远高 于其他地区。欧洲充电桩数量排名第二,2021 年拥有超过 30 万个慢充 桩以及近 5 万个快充桩,同比增长 30%。2021 年美国慢充桩为 9.2 万个, 仅同比增长 12%,是主要市场中增长最慢的,快充桩也仅有 2.2 万个, 其中近 60%是特斯拉超级充电桩。

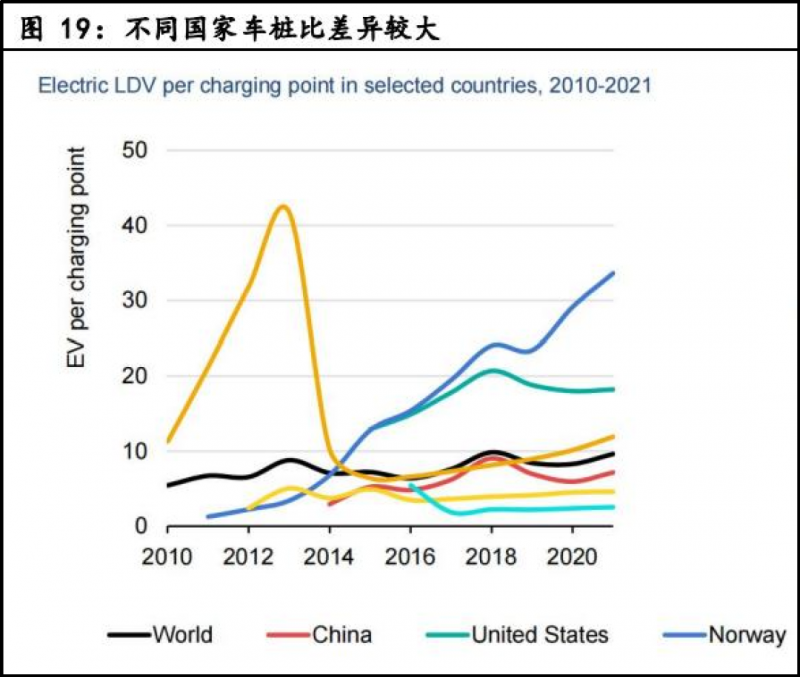

部分地区充电桩数量没有完全匹配新能源汽车数量。合适的车桩比取决 于平均行驶距离和人口密度,只有保证足够数量且便捷的充电桩才能保 障新能源汽车行业健康发展。在 2015 年至 2021 年期间,中国、韩国和 荷兰的每充电点电动汽车比例保持相对平稳,每个充电点不到 10 辆。这反映了充电基础设施部署与电动汽车库存增长速度相匹配。而美国及 挪威新能源汽车数量增长显著快于公共充电桩数量增长。大多数国家, 随着电动汽车存量份额增加,车桩比却在上升。

许多欧洲国家没有达到 AFID 的建议标准。AFID建议每个欧盟成员国实现每个公共充电桩满足 10 辆轻型电动 车的目标,即公共车桩比达到 10:1,同时需满足每辆纯电动汽车配备 1kW 充电功率;每辆插电混动汽车配备 0.66kW 充电功率。然而,2021 年欧盟平均公共车桩比为 14:1,高于 2020 年的 11:1,也高于建议标准。仅小部分国家如荷兰实现了该目标,其公共车桩比为 5:1,大部分国家 未能达到该标准,如冰岛、丹麦、挪威、德国、瑞典、英国、西班牙等 国家的公共车桩比甚至超过 20:1。

2021 年全球平均水平为每个充电桩对应 10 辆电动车,每辆电动车对应 2.4kW 充电功率,已达到 AFID 的建议标准。其中中国的充电设施建设 水平已超过全球平均,公共车桩比为 7:1,每辆车充电功率为 3.8kW。美国充电站建设同样有待改善。2021 年美国仅有 5 万个充电站、13 个 充电点。约有 8%的人口居住在最近的公共充电桩 10km 外,需再建 5000 个充电站才能将这一比例降至 0%。从充电类型来看,13.07 万个充电点 中仅有 2.26 万个直流快充点,占比较低。从分布上来看,仅有 17%的充 电点位于高速公路上,7%的充电点位于洲际公路上,大部分充电站位于 东西两岸人口密集的城市周边,中部地区充电站分布较少。

2.2.政策大力支持充电基础设施建设

充电基础设施的部署对于推进汽车电动化至关重要。各国都在加强充电 基础设施建设,以满足消费者不断升级的需求,在标准化、改进充电性 能、更广泛的地点覆盖等领域加大投入。

2.3.到2030年充电桩将向普及化和智能化方向发展

充电桩将迎来十年十倍的快速增长。根据国际能源署,为支持电动汽车 增长达到承诺的目标,到 2030 年,全球充电基础设施需要增加 12 倍以 上,每年需要安装超过 2200 万个电动轻型车辆充电桩。根据 IEA 预计 2030 年公共充电桩数量仅占保有量的 10%,但由于更高的功率,公共充 电桩将占 40%的装机量。2030 年充电电力需求或超 750TWh,私人充电 站可满足约 65%的能源需求。

中国长期是充电桩最大市场。目前,在许多国家,家庭或工作场所的私 人充电站是主要的充电来源。能否使用家用充电器是私人充电与公共充 电行为的主要决定因素。而能否获得住宅充电,很大程度上取决于住房 类型以及人口群体,不同国家之间的住宅充电可及性存在显著差异。根 据 IEA 数据,在美国 70%的独立式单元家庭可以接入家庭充电,而出租 公寓的接入比例则低至 10-20%。中国人口密集,且绝大部分是高层住宅, 仅有 40%左右家庭可以使用住宅停车场,可安装并使用充电桩的更少, 因此中国将更多的依赖公共充电桩。IEA 预计到 2030 年全球将有 550 万个公共快充桩和 1000 万个公共慢充 桩,其中中国分别拥有 400 万个和 550 万个。在欧洲和美国,私人充电 提供的电力份额预计将占到所需的 70%左右,在中国约占一半。

中国充电桩发展提速

3.1.我国充电桩数量稳步增长

受下游新能源汽车市场驱动,中国充电桩需求快速增长。随着新能源电 动汽车终端销量和渗透率高速增长,配套设备充电桩需求快速增长。且 我国人口密度大、高速公路里程长的人口及道路特点对国内充电站和充 电桩的数量以及充电效率提出了更高的要求。

“十四五”规划明确充电桩建设目标,为各省市充电桩行业发展提供重 要动力。2022 年 1 月 21 日国家发改委、国家能源局等十部门近日印发 《关于进一步提升电动汽车充电基础设施服务保障能力的实施意见》, 明确到“十四五”末,我国电动汽车充电保障能力进一步提升,可满足 超过 2000 万辆电动汽车充电需求。随后,31 个省市相继出台了一系列 相关政策和规划为中国充电桩行业的发展提供了重要动力,其中北京、 广东、上海、海南等省市明确规划了 2025 年充电桩建设规模,进一步 推动中国充电桩行业的快速发展。

我国充电基础设施建设基本满足新能源汽车需求。2022 年我国充电基础 设施保有量达到 521 万台,新能源汽车保有量为 1310 万辆,车桩比为 2.5:1。从增量角度看,2022 年我国充电基础设施增量为 259.3 万台,新 能源汽车销量为 688.7 万辆,车桩增量比为 2.7:1。其中,公共充电桩增 量为 65.1 万台,同比上升 91.6%,随车配建私人充电桩增量为 194.2 万 台,同比上升 225.5%。公共充电桩占比下滑至 34.5%。从电流类型来看, 公共充电桩直流占比为 42.4%。

3.2.我国公共充电基础设施建设区域和运营商较为集中

公共充电基础设施建设区域较为集中。公共充电桩保有量前十的省份为 广东省、江苏省、浙江省、上海市、北京市、湖北省、山东省、安徽省、 河南省和福建省,合计建设的公共充电桩占比达 73.1%。其中广东省公 共充电桩保有量远高于其他省份,截至 2022 年 12 月底广东省共有 38.3 万台公共充电桩。换电站保有量前十的省份为北京市、广东省、浙江省、 江苏省、上海市、吉林省、山东省、四川省、湖北省和河北省。其中北 京市的换电站保有量以 289 座的数量位居第一。

公共充电桩保有量大多集中在头部 15 家运营商。截止到 22 年 12 月底, 公共充电桩运营企业中 top5 占比 69.8%,top10 占比 86.3%,top15 占比 93.8%。其中特来电、星星充电、云快充、国家电网分别运营 36.3 万台、 34.3 万台、25.9 万台、19.6 万台,分列前四,份额显著高于其他厂商。且在公用充电桩、专用充电桩、直流桩、交流桩、充电总功率、充电电 量六大类中 top5 充电运营商均有较高的占比。

3.3.八部委发文支持新能源汽车及公共充电桩市场发展

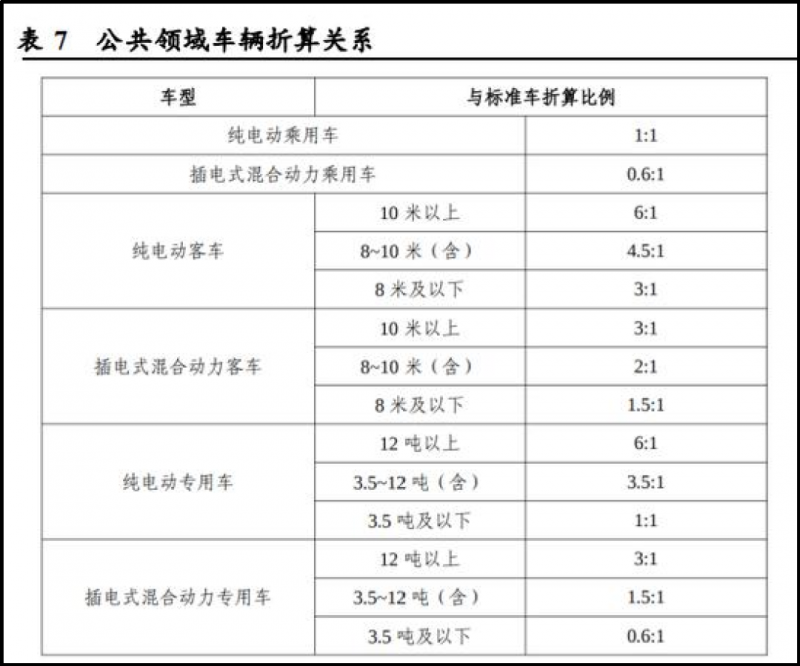

2023 年 2 月工信部八部门印发《关于组织开展公共领域车辆全面电动化 先行区试点工作的通知》。为贯彻落实党中央、国务院“碳达峰、碳中 和”战略部署,推进《新能源汽车产业发展规划(2021—2035 年)》深 入实施,推动提升公共领域车辆电动化水平,加快建设绿色低碳交通运 输体系,工业和信息化部、交通运输部会同发展改革委、财政部、生态 环境部、住房城乡建设部、能源局、邮政局在全国范围内启动公共领域 车辆全面电动化先行区试点工作。公共领域车辆包括公务用车、城市公 交、出租(包括巡游出租和网络预约出租汽车)、环卫、邮政快递、城 市物流配送、机场等领域用车,试点期为 2023—2025 年。

各区域推广目标合计为 204 万辆。按标准车折算后,《通知》给出 36 个 试点区域新能源汽车推广数量参考目标,其中北京等 11个趋于推广目标 为 10 万辆,山东等 11个区域推广目标为 6 万辆,海南等 14个区域推广 目标为 2 万辆。对应公共充电桩数量约 100 万个。目前主流商用快充桩功率为 100-120kw,公交车等大型车辆充电桩功率则更高。按平均单个充电桩 功率 120kw 计算,经标准桩折算后,完成推广目标需新增约 100 万个公 共充电桩,新增市场规模近 500 亿元。我们认为此次《通知》将起到带头示范作用,促进中国新能源汽车及充 电桩市场健康快速发展,拉动新能源汽车消费及产业升级,使得新能源 产业成为中国经济增长的重要支撑行业之一。

充电桩行业有望在政策刺激下迎来快速发展。从量的角度看,2022 年国 内车桩比为 2.5:1 较《电动汽车充电基础设施发展指南(2015-2020 年)》 中 2020 年中国车桩比 1:1 的目标仍有较大差距。此次《通知》以公共领域车辆为样板再提车桩比 1:1 的目标,或将有效拉动充电桩市场增长。从技术发展方向来看,《通知》中明确指出,180kW 以上充电桩折算为 标准桩后乘以 1.1,支持充电桩向高功率直流快充的方向发展。在二者 的共同作用下,新能源汽车基础设施建设将逐渐完善,一定程度上解决 里程焦虑问题,从而带动新能源汽车渗透率进一步提高。

预计 2023 年我国充电桩保有量同比增长 80%以上。中国充电联盟预计 2023 年我国新增 340 万台随车配件充电桩,保有量达到 681.2 万台;新 增公共充电桩 97.5 万台,其中交流充电桩 56.5 万台,直流充电桩 41 万 台,公共充电桩保有量达到 277.52 万台,其中交流充电桩 160.1 万台, 公共直流充电桩 117.1 万台;新增公共充电场站 6 万座,保有量达到 17.1 万座。充电桩增速显著高于新能源汽车,车桩比将进一步降低。