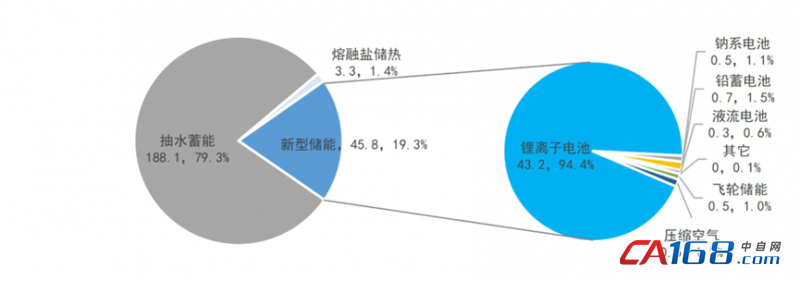

2022年全球新型储能累计装机量达到45.8GW,同比增长超80%;新增新型储能装机量为20.4GW,同比增长超99%;截止2022 年末,全球新型储能项目中94%为锂离子电池储能项目、0.6%为液流电池储能项目

2022 年国内电化学储能新增装机规模为7.3GW/15.9GWh,同比+200%/+280%;其中新增表前储能装机占比超92%

2022 年美国新型储能新增装机规模达到近4.9GW,同比+39%;其中表前储能装机占比超90%

2022 年全球户用储能新增装机量为15.6GWh,同比+136%;其中欧洲占比高达36%以上

预计2023 年全球新型储能装机有望达到133GWh,2026年全球新型储能新增装机量有望达到810GWh,2023-2026年均复合增速达到82%

1)新型储能市场装机及预测

分地区来看,2026年美国/欧洲/中国新增装机量分别为197/185/310GWh;分应用

场景来看,表前储能/工商业储能/户用储能2026年新增装机分别为548/75/187GWh。

全球新型储能市场装机情况(GWh)

1)储能技术分类:

按照存储介质的不同,储能技术可划分为电储能、热储能、化学储能等。新型储能则是指除抽水蓄能以外的储能技术,主要包括锂电池储能、压缩空气储能、飞轮储能、液流电池、氢(氨)储能等。

2)全球新型储能市场规模持续增长

新型储能近年来呈现高速发展态势,根据CNESA数据,2022年全球新型储能累计装机量达到45.8GW,同比增长超80%;新增新型储能装机量为20.4GW,同比增长超99%。截止 2022 年末,全球新型储能项目中94%为锂离子电池储能项目、0.6%为液流电池储能项目。

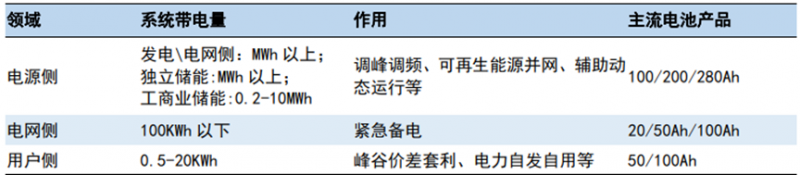

根据应用场景不同,储能可以分为电源侧储能、电网侧储能、用户侧储能等。根据CESA 数据,2021年全球电化学储能中电源侧/电源侧辅助服务/电网侧/分布式及微网/用户侧等场景装机规模占比分别为30.9/32.1/26.6/4.2/6.2%。

2022年底全球储能市场累计装机规模(GW、%)

预计2023 年全球新型储能装机有望达到133GWh,2026年全球新型储能新增

装机量有望达到810GWh,2023-2026年均复合增速达到82%。

储能电池细分应用领域介绍

3)表前储能(电源侧储能(含辅助服务)+电网侧储能):政策引领行业快速发展

3.1 中国:强制配储政策刺激表前储能市场发展,商业模式演变优化储能经济性。根据 CNESA 数据,2022 年国内电化学储能新增装机规模为7.3GW/15.9GWh,同比+200%/+280%;其中新增表前储能装机占比超92%。

储能配置优化新能源发电灵活性,强制配储政策加快国内表前储能发展。从电源侧来看,配置储能能够有效减少废光废风率、平滑输出功率曲线,提高新能源项目经济效益;从电网侧来看,储能产品能够有效参与电力市场辅助服务(包括调频调峰、无功调节等)。

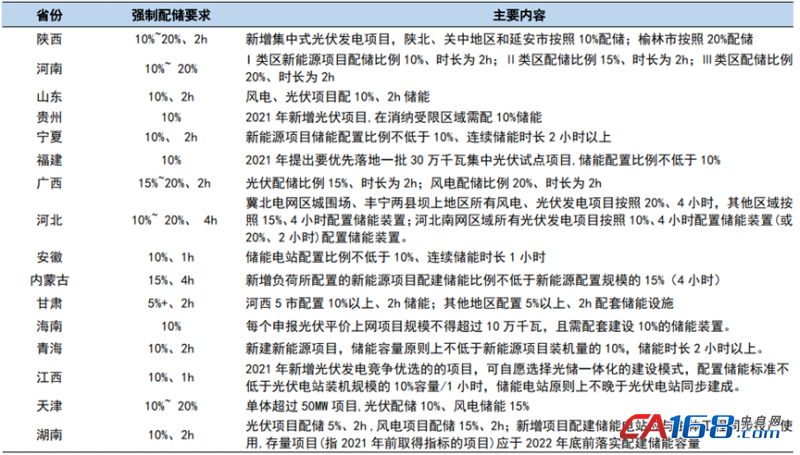

2021 年以来,国家在储能政策上持续加码。2021 年 8 月发改委、能源局发布《关于鼓励可再生能源发电企业自建或购买调峰能力增加并网规模的通知》,鼓励发电企业自建储能或调峰能力增加并网规模,超过电网企业保障性并网以外的规模初期按照功率15%的挂钩比例(时长4 小时以上)配建调峰能力,按照20%以上挂钩比例进行配建的优先并网,国家强制配储政策正式推出。随后各地方政府分别推出相应配储政策,国内表前储能市场进入快速发展期。

部分省份强制配储政策

商业模式优化,增益储能项目经济性。在强配政策背景下,各地方政府纷纷提出政策补贴优化储能项目经济性。同时,共享储能等商业模式的提出,通过服务多个发电项目的模式,减少新能源项目初始建设资本开支、提高资源利用效率,优化配储经济性。

3.2 美国:补贴激励行业发展。根据 CNESA 数据,2022 年美国新型储能新增装机规模达到近4.9GW,同比+39%;其中表前储能装机占比超90%。联邦政策和地方政策对行业发展具有积极影响。2022年 8月,美国正式发布 IRA法案,针对储能提出延长 ITC 税收抵免有效时间且放宽抵免要求:1)抵免有效期延长:此前版本 2022年抵免比例开始滑坡,现行版本2033年之后再滑坡。2)抵免力度增加:税收抵免由基础抵免+额外抵免构成,其中基础抵免额度由过去最高的26%提升至 30%、结合额外抵免后最高可抵免税收的70%。3)独立储能纳入 ITC补贴范围。

3.3 用户侧储能:刚需+电价高企助推发展

国内峰谷价差拉动工商业储能发展。据中关村储能产业技术联盟统计,2023年 7月全国各地代理电价峰谷价差均值为0.76元/KWh,高于2022全年价差0.70/kWh,与 2023年 6 月价差相比略有上涨;已有 18 个地区峰谷价差达到工商业储能实现经济性的门槛价差0.70元/kWh。随着部分区域的尖峰电价机制建立,给工商业储能带来了更大应用空间。

户储市场高速增长,美国&欧洲引领发展。根据 EV Tank 数据,2022 年全球户用储能新增装机量为15.6GWh,同比+136%;其中欧洲占比高达36%以上。

2022年全球户用储能新增装机分布情况

电价偏高+用电稳定性推动户储市场发展:1)灾害频发下用电稳定性需求推动户储发展。美国的电力设施相对老旧且各州电网相对独立,相互之间难以调度协同,在飓风、暴风雪等自然灾害频发影响下,居民会遇到用电中断等问题。户储能够有效保障居民用电的稳定性。2)居民用电偏高,户储经济性明显。近年来通货膨胀影响下能源价格持续居高不下,海外居民电价高、上网电价低,政策给予税收优惠及资金补贴下户储具有较高经济性。

×

×