×

×

×

×

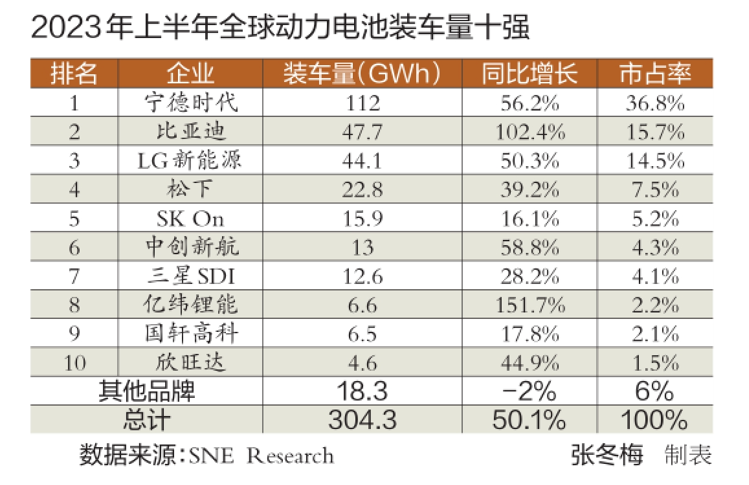

其中,6家中国企业的市场份额合计达到62.6%,较去年同期提升了约6个百分点,增长强劲。虽然韩国电池三巨头,即LG新能源、SK On和三星SDI的电池装车量全线上涨,但总体市占率却同比下滑2.2个百分点,至23.9%。至于日本松下,虽然市占率也有所下滑,但电池装车量增幅高于去年。

值得注意的是,北美被认为是继中、欧之后下一个极具潜力的电动汽车市场。受美国《通胀削减法案》影响,诸多跨国车企都计划在北美生产电动汽车,而电池配套主要来自韩国电池三巨头,通用汽车、福特等美国车企纷纷与这些韩国电池厂商在北美合资建厂。未来,韩国厂商的电池装车量有望迎来一波上涨,或许会冲击到现有动力电池市场格局。

宁德时代海外亮眼,

从装车量及市占率来看,上半年入围十强的6家中国企业中,宁德时代和比亚迪遥遥领先,仅这两家企业的市占率合计就达52.5%,可以说是稳居第一梯队。至于中创新航、亿纬锂能、国轩高科和欣旺达,则位列第二梯队。

具体来看,宁德时代和比亚迪呈现出完全不同的特征,宁德时代是电池供应商,其电池装车量高,主要得益于拥有庞大的客户群;而比亚迪除了自己生产电池,更是一家整车企业,其电池主要是内供,装车量的提升主要得益于自家新能源汽车的热销。

数据显示,今年上半年,宁德时代的电池装车量达到112GWh,同比增长56.2%,且一家独占36.8%的市场份额,与去年同期的35.4%相比增加了1.4个百分点。自2017年以来,宁德时代已经连续6年成为全球动力电池装车量霸主。在基数庞大的基础上,上半年市场份额不降反增,主要得益于其海外市场的开拓。SNE Research指出,今年上半年,除中国国内市场之外,宁德时代在海外市场突飞猛进,在欧洲和北美的电池装车量几乎翻番。宁德时代的电池主要搭载在特斯拉Model 3、特斯拉Model Y、上汽名爵ZS、上汽名爵4、广汽埃安Aion Y、蔚来ET5等车型上。

就在前不久,宁德时代公布的财报也显示,其上半年境外电池业务营收达656.84亿元,同比大增195%,高于其整体营收增长速度,且已经占到总营收的35%。宁德时代方面称,海外业务高增长主要由于海外市场持续拓展,前期海外客户定点陆续交付。据了解,在海外客户方面,宁德时代主要聚焦动力电池和储能电池两大业务板块。其中,在动力电池板块,宁德时代与特斯拉、宝马、奔驰、Stellantis、大众、沃尔沃、福特、现代、本田等多家跨国车企建立了深度合作关系。

再看比亚迪,其新能源汽车销量“狂飙”,上半年超过125万辆。前不久,比亚迪举办了第500万辆新能源汽车下线仪式。比亚迪多款新能源车型在国内的高人气,带动其电池装车量大涨。今年上半年,比亚迪在全球的电池装车量达到47.7GWh,并以102.4%的增速,成为十强中增速排第二的企业,仅次于亿纬锂能的151.7%。市占率方面,比亚迪也从去年同期的11.6%跃升至15.7%,增幅远超榜单中其他电池企业。此外,比亚迪积极尝试扩大海外市场份额,其新能源车型已陆续进入日本、德国、澳大利亚、泰国、巴西、新西兰等数十个国家和地区。

除了宁德时代和比亚迪外,另外4家入围的中国企业,即中创新航、亿纬锂能、国轩高科和欣旺达的电池装车量也均实现了不同幅度的增长,分别位于第六、第八、第九、第十位。其中,增速最高的是亿纬锂能,上半年电池装车量从去年同期的2.6GWh跃升至6.6GWh,市占率也从1.3%提升至2.2%。从客户来看,亿纬锂能同时发力乘用车和商用车领域,主要为广汽埃安、哪吒、小鹏、南京金龙、吉利商用车等企业配套,这些企业电动车型的热销,推动亿纬锂能的电池装车量同比大涨。

韩系三强份额下滑,

韩国电池三巨头处于榜单的中间位置,LG新能源、SK On、三星SDI分别位列第三、第五、第七位,装车量加在一起为72.6GWh,合计市场份额为23.9%,低于去年同期的26.1%。虽然韩系三强的电池装车量都保持同比增长,但增幅没有中国企业大,因此导致市占率下滑。

具体来看,今年上半年,LG新能源的电池装车量同比增长50.3%,至44.1GWh,市占率保持在14.5%,与去年上半年持平;SK On的电池装车量为15.9GWh,同比增长16.1%,市占率从6.8%下滑至5.2%;至于三星SDI,电池装车量为12.6GWh,同比增长28.2%,市占率从4.8%下滑至4.1%。SNE Research指出,韩国三大电池厂商装车量增长,主要是因为其客户的电动汽车销量增长强劲。尤其是在欧洲市场,韩国三大电池厂商都积极建厂,以就近供货。

另外,十强中惟一的日本企业松下位列第四,上半年装机量为22.8GWh,同比增长39.2%。而2022年全年,松下的电池装车量为38GWh,同比增幅仅为4.6%,也是十强中增幅最小的企业。可见,今年上半年,松下的电池装车量增幅加大,这主要得益于特斯拉Model 3及Model Y的热销。松下是特斯拉在北美市场最重要的供应商。不过,从市占率来看,上半年松下所占市场份额从去年同期的8.1%下滑至7.5%,这也是因为中国竞争对手的增速更高。据了解,松下在北美生产的动力电池,大部分配套特斯拉。尽管特斯拉首席执行官马斯克此前几度“压价”让松下方面很是不满,甚至私下扬言要“分道扬镳”,但在订单高涨和竞争加剧的情况下,松下还是选择继续与特斯拉“绑定”在一起。

除了特斯拉外,松下另一大客户丰田前些年聚焦混动车,在电池订单方面对其助力有限。松下近年来也有意开拓新的客户,降低对特斯拉的依赖,但这一进展并不顺利。自2022年夏季美国总统拜登推出《通胀削减法案》以来,为了拿到政府补贴,越来越多的跨国车企决定在北美投产电动汽车,包括大众集团、福特、通用汽车、Stellantis、现代汽车集团等。不过,这些车企在北美最青睐的还是韩国电池厂商。

例如,现代汽车与LG新能源在美国新建电池工厂;Stellantis与LG新能源在加拿大,与三星SDI在美国合建电池工厂;通用汽车在美国分别与LG新能源和三星SDI建有电池合资工厂;福特则与SK On合作,在美投资兴建电池工厂。考虑到这些车企在北美投产电动汽车的时间节点都设定在2024~2025年,预计届时韩国三大厂商的电池装车量将迎来较大幅度增长。

此外,丰田汽车前不久也宣布,将于2025年在美国生产纯电动汽车。动力电池将由其位于北卡罗来纳州的新电池工厂提供,而该工厂运营方正是丰田和松下成立的电池合资公司PPES。随着近来丰田加速电动化转型,尤其是向纯电动车过渡,松下的电池装车量也有望得到较快提升。

国内电池产能过剩,

与日韩企业相比,中国电池企业市占率的节节攀升令人欣喜,但随着近年来企业产能加速扩张,以及新能源汽车增速放缓,产能过剩问题也日益凸显。即便是“领头羊”宁德时代,也出现了产能利用率下降的现象。

宁德时代的半年报显示,今年上半年,其电池系统业务产能为254GWh,而产量为154GWh,产能利用率为60.5%。对此,宁德时代在电话会议中解释道:“上半年为传统行业淡季,随着市场需求环比增长,下半年公司产能利用率将会逐步提升。”不过,去年同期,宁德时代电池系统的产能利用率为81.25%,而2021年同期更是高达92.2%,这个说法显然不够有说服力。

与此同时,截至今年6月底,宁德时代还有100GWh在建产能。产能利用率连续降低背后,是宁德时代的市场需求增速不及产能扩张。随着中创新航、亿纬锂能等二线电池厂商追赶,宁德时代在国内的市占率也呈下滑趋势。中国动力电池产业创新联盟数据显示,今年上半年,我国动力电池累计装车量152.1GWh,其中宁德时代市占率为43.4%,低于去年同期的47.67%。

当然,宁德时代产能利用率的走低,一定程度上也与近两年车企纷纷自建电池工厂,加速“去宁德化”有关。例如,蔚来、吉利、北汽、上汽等多家车企此前均宣布了自产电池的计划,而广汽埃安的电池工厂——因湃电池科技公司已于去年年底动工。

随着部分车企拟自建部分电池产能,以及国内外各大电池企业不断发布大规模的产能扩张计划,电池行业竞争愈发激烈,且存在产能过剩的隐患。尤其是今年以来,关于电池产能过剩的讨论越来越多。例如,在今年6月举行的2023中国汽车重庆论坛上,长安汽车董事长朱华荣就表示:“预计到2025年中国需要的动力电池产能约为1000~1200GWh,目前行业产能规划已经达到4800GWh,产能严重过剩,产业必将回归理性状态。”

随着国内电池行业竞争加剧,不少企业将目光转向了海外出口,且不只是车载电池,还有储能电池。今年以来,国际能源紧缺,电价上涨,市场对储能产品的需求大增,我国锂电池出口迎来了爆发式增长。数据显示,今年上半年,我国锂电池出口金额同比增长58.1%。以电动载人汽车、锂电池、太阳能电池为代表的外贸“新三样”出口表现十分亮眼,持续保持快速增长。

海外建厂扩张提速,

除了出口外,为了尽快实现业务扩张及就近配套,中国电池企业纷纷走出国门,到海外投资建厂。欧洲是主要目的地之一,尤其是德国和匈牙利。其中,德国是大众集团、宝马和梅赛德斯-奔驰的大本营,宁德时代、蜂巢能源、国轩高科等均在此建有电池工厂。尤其是国轩高科,将出海第一站放在德国,自然是直奔大股东——大众集团而去。

当前,宁德时代海外业务营收仍然主要以出口电池产品为主。同时,宁德时代也在积极推进海外工厂的落地和产能释放。据悉,宁德时代德国工厂去年已经实现电芯量产,目前产能正处于爬坡中,主要为宝马配套;其匈牙利工厂也在分期推进建设,规划产能100GWh,2025年投产,梅赛德斯-奔驰是该工厂首位且最大的客户,且工厂还靠近宝马、Stellantis、大众等企业的汽车组装厂。预计匈牙利工厂建成投产后,宁德时代在欧洲的本土化供应占比将有较大提升。

匈牙利也是车企云集,梅赛德斯-奔驰、宝马、奥迪等均在当地设有整车厂,吸引了多家中国电池厂商以及韩国电池三巨头争相到此投资建厂。除了宁德时代、亿纬锂能外,欣旺达也于近日宣布,将在匈牙利建设动力电池工厂,一期项目投资额不超过19.6亿元。还有消息称,比亚迪也有意在匈牙利设立电池组装厂。

远景动力在欧美地区设厂也是跟着订单走,“多点开花”:其中,英国桑德兰工厂生产的电池配套日产,法国杜埃工厂生产的电池配套雷诺,美国肯塔基州工厂主要为梅赛德斯-奔驰配套,美国南卡罗莱纳州主要为宝马配套。

另外,随着中国新能源车企纷纷进军东南亚,该地区也成为中国电池厂商“出海”的重要目的地。其中,宁德时代赶赴印尼,亿纬锂能前往马来西亚,国轩高科走进越南和泰国。

从目前已确定的建厂计划来看,电池厂商都是受既定或潜在订单吸引而来。随着全球化战略推进,未来,中国动力电池企业的海外布局有望进一步提速,但与此同时,中国电池企业还需警惕地缘政治、异域文化、产业配套等方面的风险,海外建厂仍需谨慎。

需求增长提振业绩,

国内国际市场对于动力电池需求的增长,也给动力电池企业带来了丰厚的回报,龙头企业尤甚。以宁德时代为例,今年上半年,该公司实现营收约1892.5亿元,同比增长67.5%;归属于上市公司股东的净利润为207.17亿元,同比大涨153.64%;毛利率提升至21.63%,净利率提升至11.35%。这主要得益于上游原材料碳酸锂价格的暴跌。今年年初,碳酸锂价格维持在50万元/吨左右的高位,此后直线下滑,并在4月底降至20万元/吨以下,虽然近期有所回调,但与峰值相比已相去甚远。这使得电池原材料采购成本下降,带动业绩提升。

其他电池厂商表现也不错,大部分都实现利润大幅增长。例如,国轩高科预计,其上半年归属于上市公司股东的净利润将为1.5亿~2亿元,同比增长132.27%~209.69%。随着新工厂、新产线进入量产阶段,亿纬锂能预计上半年实现净利润20.39亿~22.42亿元,同比增长50%~65%。国际动力电池厂商也不遑多让,LG新能源上半年营收同比大涨86%至17.5万亿韩元,净利润也同比大涨逾两倍至1万亿韩元(约合人民币55亿元)。

整体来看,需求增长和新增产能落地,带动各大电池厂商业绩走强。与此同时,不少厂商的研发费用也在攀升。例如,宁德时代上半年研发费用投入达98.5亿元,同比增长70.77%。

高额的研发支出是电池厂商能够得以不断推出新技术、增强自身竞争力的重要保证。在今年6月的世界动力电池大会上,LG新能源副总裁孙权男表示,LG新能源持续投入研发基于液态电解质的锂硫电池和锂金属电池,以攻克当前锂离子电池的能量密度限制;开发高度稳定的不含液态电解质的全固态电池,并致力于半固态电池的商业化。

宁德时代也是一样。继钠离子电池、M3P电池、麒麟电池、凝聚态电池等产品后,8月16日,宁德时代宣布推出“充电10分钟,续驶400公里”的神行超充电池,其使用磷酸铁锂材料,可支持700公里以上的续驶。这款电池将在年底量产,而搭载该电池的电动车型也将在明年第一季度上市。

另外,还有比亚迪的刀片电池,欣旺达的闪充电池及超低温钠离子电池,蜂巢能源的无钴电池等,也都在吸引着不同的客户群体。电池工程师们在方寸之间用尽巧思努力将电池的集成度、体积能量密度进一步拔高。为争夺未来主导权,动力电池领域的技术战正愈演愈烈,谁能笑到最后仍未可知。