×

×

×

×

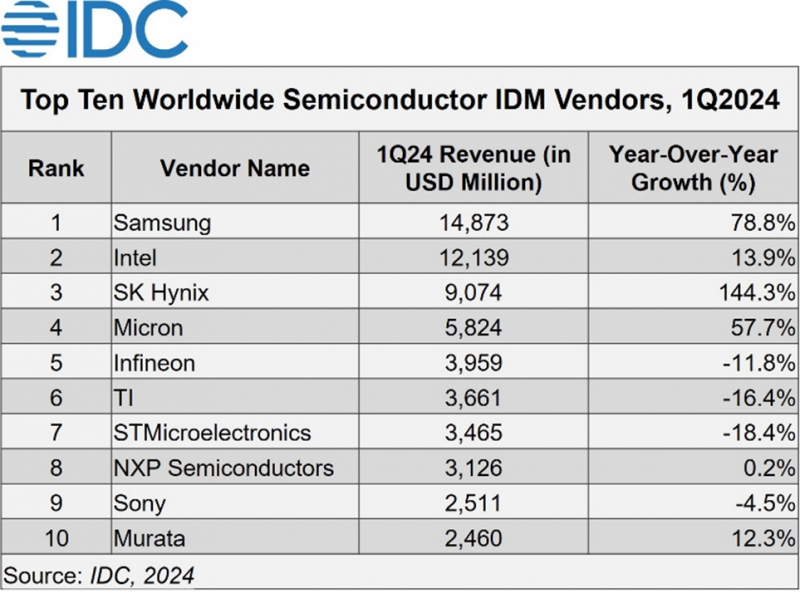

HBM 价格比传统内存高出四到五倍,需求不断增长挤压了设备市场中 DRAM 的容量,推高了其价格,大幅提升了整体内存市场的收入。同时,新发布的 AI PC 和 AI 智能手机对内存容量的要求比传统设备更高,这也推动了内存市场的发展。本季度前五大 IDM 供应商中有三家与内存相关,占据了前十大供应商近一半的收入。

如下图所示,IDC统计的前十大供应商分别是三星、英特尔、SK 海力士、美光、英飞凌、德州仪器、意法半导体、恩智浦、索尼和村田。随着数据中心和设备市场对 AI 的需求不断增长,预计内存将继续成为 2024 年下半年 (2H24) IDM 发展的重要驱动力:

计算仍然是 1Q24 领先的 IDM 应用领域,占总份额的 35%,高于去年同期的 29%。其次是无线通信市场。汽车市场在芯片库存增加的压力下出现疲软迹象,而工业市场则专注于去库存,因为客户为应对去年的供应链中断而增加了两次订购和囤货。因此,这两个市场的份额与去年同期相比大幅下降。预计它们将在 1H24 优先调整库存,并在第三季度出现反弹。

IDC 亚太区半导体研究主管 Helen Chiang 表示:“2024 年,存储器制造商将继续成为全球 IDM 市场的关键参与者。随着库存水平逐渐正常化,预计汽车和工业领域的需求将在下半年反弹,这将有助于 IDM 市场的增长。”

德勤的2024 年半导体行业展望

在生成式人工智能的推动下,芯片销售有望在 2024 年反弹,但地缘政治可能会使半导体行业的增长变得复杂。在德勤的 2024 年半导体行业展望中详细了解未来一年的趋势和预测。

以周期性著称的半导体行业在 2023 年经历了充满挑战的一年,这是自 1990 年以来第七次衰退,预计全年销售额将下降 9.4%(至 5200 亿美元)。但这并不像春季预期的那么糟糕;在相对强劲的第二和第三季度出现之前,之前的预测是 5150 亿美元。现在预计 2024 年全球销售额将达到 5880 亿美元。这不仅比 2023 年好 13%,而且比 2022 年创纪录的 5740 亿美元行业收入高出 2.5%。

和通常情况一样,内存芯片市场是最大的波动因素。2022 年,内存销售额接近 1300 亿美元,占整个芯片市场的 23% 以下,但 2023 年下降了 31%(约 400 亿美元)。预计市场将在 2024 年恢复几乎全部销售额,销售额预计将达到 2022 年的水平。如果我们排除内存,2023 年该行业的其他部分都会下降,但仅下降了约 3%。

在终端市场方面,个人电脑和智能手机的销售额预计将在 2024 年增长 4%,而 2023 年分别下降了 14% 和 3.5%。这两个终端市场恢复增长对半导体行业来说可能很重要:2022 年,通信和计算机芯片销售额(包括数据中心芯片)占当年半导体总销售额的 56%。

衡量行业健康状况的另外两个重要指标是库存和晶圆厂利用率。截至 2023 年秋季,库存仍高达 600 多亿美元,与上一年大致相同。而减少库存的过程将对 2024 年上半年的销售造成重大阻力。此外,在最近的短缺期间,利用率很高(在 90% 左右),预计到 2023 年第四季度将降至 70% 以下。该行业可能需要利用率远高于这一水平才能实现盈利,这可能需要一些时间。