×

×

×

×

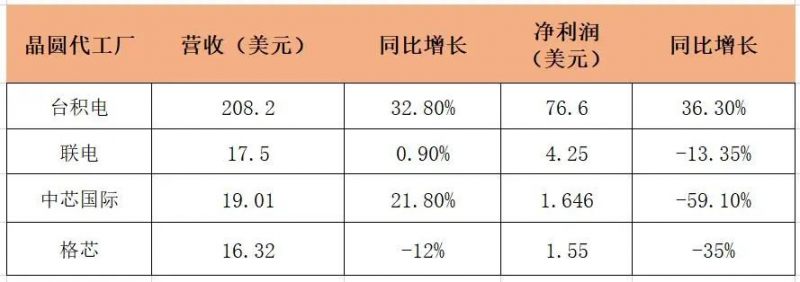

四大晶圆代工企业2024年第二季度业绩汇总

图:电子发烧友根据公开资料整理

近期,美国半导体协会的数据显示,第二季全球半导体销售额成长 18.3%,至 1,499 亿美元,其中中国市场成长 21.6%。SEMI报告显示,今年第二季度全球硅晶圆出货量环比增长7.1%。随着半导体市场走向复苏,“芯片代工大厂”的业绩走向反应了哪些趋势和特征?本文进行详细分析。

台积电:手机和AI需求带动先进制程营收增长,3nm显露高成长性

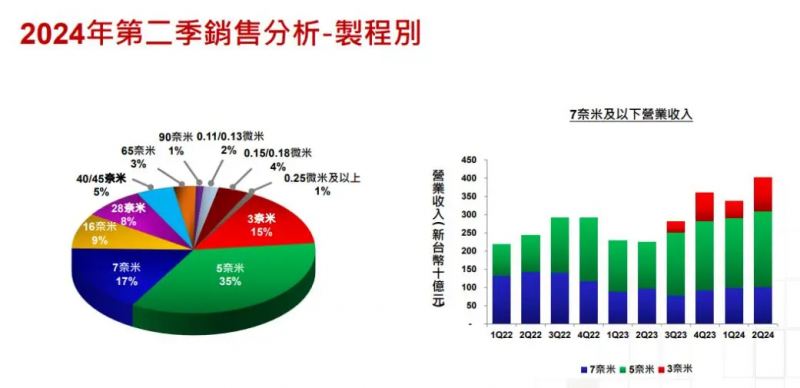

7月18日,台积电公布了2024年第二季度财报,核心业务指标实现环比双增。第二季度,台积电实现营收208.2亿美元(约合1504.62亿元),同比增长32.8%;毛利率达53.2%(高于此前预计的51%到53%),归母净利润76.6亿美元(约合553.7亿元),环比增长9.9%。台积电公布第二季营收成长 40%,这主要归功于对 AI 和高效能运算领域先进芯片的强劲需求。二季度,台积电3nm的营收约占晶圆总营收的15%;5nm的营收约占晶圆总营收的35%,7nm的营收约占总营收的17%。定义为7nm以上的先进制程的营收,约占总营收的67%。

“二季度台积电的业绩增长源于客户对于3nm和5nm的强劲需求带动,但是手机的持续季节性因素部分抵消了这一增长。进入2024年第三季度,预计与手机和AI相关的产品对先进制程的需求将为业绩增长提供支撑。” 台积电高级副总裁兼首席财务官黄文德对媒体表示。从业务类型看,目前HPC(高性能计算)已经稳稳取代手机业务,成为支撑台积电的业绩核心。

二季度,该业务营收环比大增28%,紧随其后的是DCE业务,即数字消费电子(Digital Consumer Electronics),包含T-Con、PMIC、WiFi芯片等,面向机顶盒、智能电视等应用场景,该业务营收环比增长20%。此外,智能手机是台积电唯一收入下降的板块,作为台积电最重要的下游需求之一,智能手机收入占比为33%,但在第二季度环比下降了1%,成为业绩的拖累。从客户类型来看,来自北美客户的收入依然是大头,占总净收入的65%,其次是来自中国的收入,占比16%。台积电预测,2024年第三季度营收为224-232亿美元(上年同期为173亿美元)。预计第三季度毛利率为53.5-55.5%(第二季度为53.2%)。预计第三季度营运利润率为42.5-44.5%(第二季度为42.5%)。

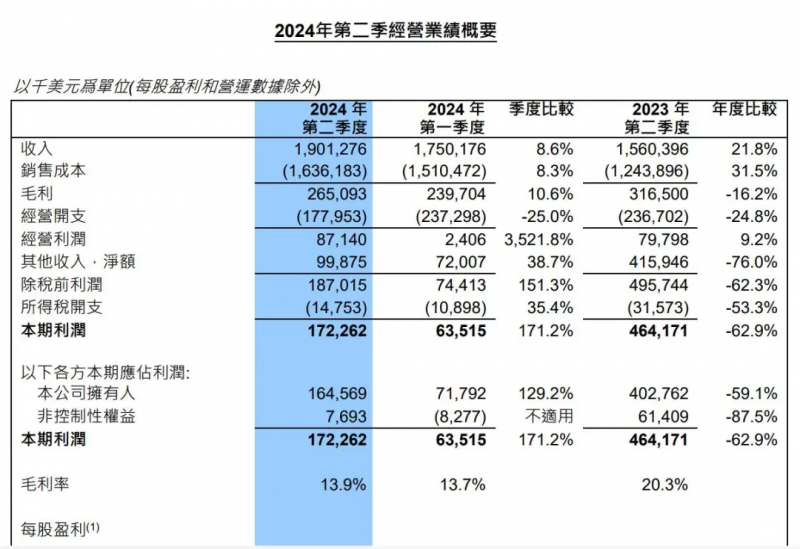

中芯国际:晋升全球第三大晶圆代工厂,Q2营收增长,Q3平均单价提升

8月8日,中芯国际公布最新第二季度财报,第二季度营收达到19.01亿美元,同比增长21.8%,环比第一季度增长9%。净利润达1.646 亿美元,年减 59.1%,该季毛利率为 13.9%,较去年同期下滑6.4 个百分点。

从终端营收来看,中芯国际第二季度营收占比分别为:智能手机32%、电脑和平板13.3%、消费电子35.6%、互联和可穿戴产品占比11%、工业与汽车占比8.1%,智能手机、消费电子应用的营收占比明显提升,业务发展更加均衡。从产能方面切入,我们看到中芯国际12迹300mm)晶圆营收占到74%,8 (200mm) 晶圆的营收占比为 26%,显示出公司在高端晶圆制造领域的领先地位。

中芯国际财报显示,第二季度出货超过211万片8英寸约当晶圆,环比增长18%,同比增长50.5%。平均销售单价因产品组合变动环比下降8%。中芯联系CEO赵海军在第二季度业绩说明会上表示,12季г膊茉诠ゼ父黾径龋恢贝τ诼刈刺芄┎挥η蟆

公司今年扩产都在12迹ぜ平衲昴甑12荚虏芸梢栽黾6万片左右。他还指出,由于12几郊又迪喽越细撸略霾芤步玫匠浞掷茫俳瞬纷楹嫌呕髡虼嗽ぜ频谌酒骄ゼ塾肷霞鞠啾冉嵘⒗噬仙4忧蚴谐±纯矗行竟试谥泄挠照急雀叽80.3%,显示出公司在本土市场的强大竞争力。同时,美国区占比为16%,欧亚区占比为3.7%,显示出公司在全球市场的布局和拓展能力。展望第三季度,中芯国际预期营收相比第二季增长13%至15%,毛利率将介于18%至20%,无论营收以及毛利率都较第二季大幅提升。

联电Q2小幅增长,看好Q3产能利用率提升

日前,台湾第二大晶圆代工企业联电发布今年第二季度财报,联电Q2营收17.5亿美元,超出市场预期;净利润4.25亿美元,同比下滑13.35%。受惠于消费性产品市场需求的明显增长,第二季度联电晶圆出货量较前一季度成长2.6%,产能利用率提升至68%。在WiFi无线网络和智能电视应用的强劲需求带动下,联电22nm和28nm晶圆营收占比持续提升。加之汇率有利和产品组合改善,第二季度毛利率高于之前的预期。

联电总经理王世表示,下半年将面临一些获利压力,随着终端市场需求温和复苏,预期第三季度晶圆出货量将季增4%至6%,毛利率估计达34%至36%,平均单价持平,产能利用率可以从上季的68%提升至约七成。下半年消费电子、通讯与计算机客户库存到年底会达到健康水位,但是车用终端需求持续疲软,预计明年第一季才可望回到健康水平。

格芯:看好第三季度业绩增长,收购GaN业务助力客户拓展

8月6日电,格芯(Global Foundries)公布截至2024年第二季度财务报告:营收为16.32亿美元,同比减少12%;净利润为1.55亿美元,同比减少35%。从财报上看,二季度格芯来自智能手机和移动设备收入同比下降约3%,来自工业物联网的收入同比下降了28%。这些领域的营收下降反映了其家庭和工业物联网(IoT)、智能移动设备以及通信基础设施和数据中心领域客户的高库存水平。

格芯对于第三季度的业绩指引是,预计在营收在17.0亿至17.5亿美元之间,中间值略高于预期的17.2亿美元;调整后净利润为1.55亿美元至2.14亿美元,值得一提的是,在该季度内,格芯已经收购了Tagore Technology专有的、经过生产验证的功率氮化镓(GaN)业务,包括其设计团队和IP组合。此次收购扩大了格芯的功率IP产品组合,并与格芯的目标保持一致,即在快速扩张的氮化镓功率器件领域为客户提供支持。

行业普遍认为,晶圆代工可以准确反映半导体行业景气度变化趋势。随着AI、消费电子、通信和智能手机等需求的回暖,将会带动全球乃至中国晶圆代工厂产能提升和代工价格回暖。随着第三季度,苹果iPhone16上市发布,华为推出新款折叠屏手机、AI PC多款新机上市等多重利好,芯片代工企业可以实现营收向好的预期。